Alors qu’on s’attendait à une légère remontée des taux de crédit immobilier, ils sont encore à la baisse en juin. Les emprunts sur 25 et 30 ans atteignent même 1,35 % dans certaines banques : un niveau record.

Les taux des crédits n’ont jamais été aussi bas sur 25 et 30 ans

En juin, si la moitié des barèmes de taux reçus par le courtier Vousfinancer sont stables, l’autre moitié affiche des baisses de taux de 0,05 % à 0,10 %, et même 0,30 % dans une banque régionale. Certaines banques n’appliquent ces nouvelles baisses que sur les meilleurs profils, mais d’autres baissent leurs taux pour tous les emprunteurs, y compris sur les durées les plus longues. Les taux moyens sont actuellement à 1,30 % sur 15 ans, 1,50 % sur 20 ans et 1,70 % sur 25 ans mais avec des taux planchers négociés à 0,80 % sur 15 ans et 1,12 % sur 20 ans. Une banque propose même des taux en forte baisse, à 1,35 % sur 30 ans pour les moins de 40 ans. De son côté, l'Observatoire Crédit Logement / CSA constate des taux de 1,46 % en moyenne (contre 1,47 % en avril 2018), tandis que chez La Centrale de Financement, les meilleurs profils négocient des taux à moins de 1 % sur 15 ans.

Vidéo : des taux des prêts immobiliers records sur les longues durées

https://youtu.be/ZJfWmvKR7_w

Les banques prêtent sur des durées plus longues

Aujourd’hui, les banques acceptent à nouveau d’accorder des prêts plus longs (jusqu’à 35 ans) et à des taux très attractifs. Alors que début 2015 l’écart entre un prêt sur 25 ans et un prêt sur 30 ans atteignait souvent 1 point (3 % sur 25 ans contre 4 % sur 30 ans), en 2018, cet écart a considérablement baissé. « Dans un contexte de hausse des prix de l’immobilier mais aussi de diminution des aides à l’achat, les banques acceptent à nouveau, sous conditions bien sûr, d’allonger les durées de prêts, seule façon de maintenir la solvabilité des primo-accédants notamment. Il est vrai que cela peut faire peur de s’endetter sur 30 ans mais beaucoup d’emprunteurs n’iront jamais au bout du crédit » analyse Jérôme Robin, directeur général de Vousfinancer. Actuellement les primo-accédants empruntent en moyenne 155 289 € sur 22 ans et 2 mois, contre 136 541 € sur 21 ans et 9 mois à la même période en 2016, et ce avec un apport et des revenus stables.

Crédit : des durées d'emprunt qui s'allongent

| Profil d'emprunteur | Prêt moyen | Durée moyenne du prêt |

|---|---|---|

| Primo-accédants | 155 289 € | 22 ans et 2 mois |

| Autres accédants | 186 334 € | 20 ans et 8 mois |

Crédit immobilier : une demande qui s’essouffle !

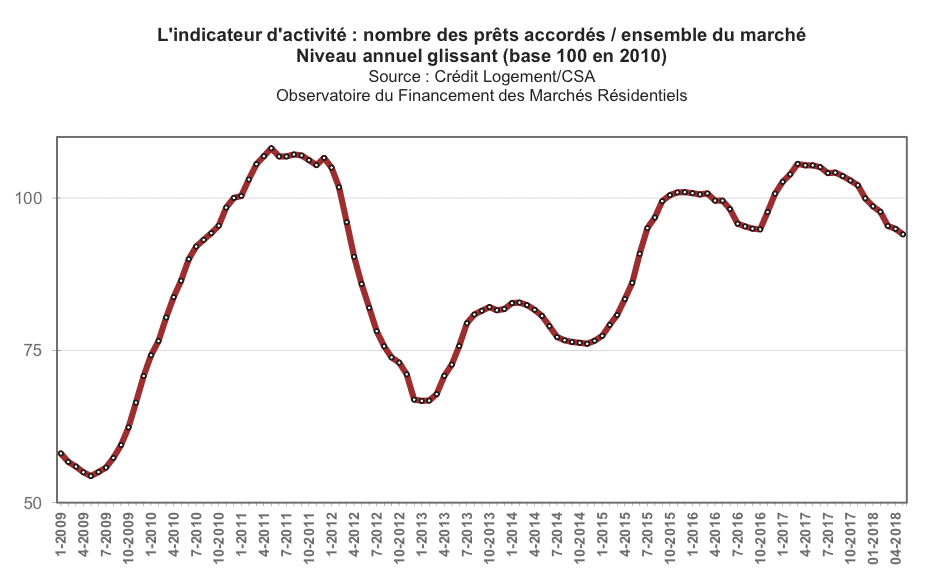

Depuis avril 2017, la demande a présenté des signes d'essoufflement qui, d’après l'Observatoire Crédit Logement / CSA, se sont confirmés au fil des mois, mis à part une courte embellie en novembre 2017, due au rebond inattendu du marché du neuf. Ce ralentissement de la demande s’est confirmé début 2018, en dépit de conditions de crédit excellentes. Ainsi, en mai, le rythme d’évolution en glissement annuel de l’activité (hors rachats de créances) mesurée en niveau trimestriel glissant n’est guère encourageant pour l’avenir, avec - 5,9 % pour la production et - 13,9 % pour le nombre de prêts, par rapport à la même période de 2017. Quand on compare la période qui va de juin 2017 à mai 2018 à celle qui va de juin 2016 à mai 2017, l’activité s’inscrit sur une tendance baissière. Celle-ci se renforce au fil des mois, avec en mai - 5,3 % pour la production et - 10,7 % pour le nombre de prêts bancaires accordés.

Dans le contexte de timide retour de la demande au 2e trimestre et après un 1er trimestre marqué par l’attentisme, les banques ont bien conscience (…) de l’importance de continuer à proposer des taux bas ».

Sandrine Allonier, porte-parole de Vousfinancer.

Pouvez-vous nous préciser pourquoi ? (facultatif)