En France, en 2018, l'emprunteur immobilier était plus jeune et avait des revenus plus faibles que l’année précédente. Cela s’explique par la baisse des taux d’emprunt et l’assouplissement des conditions d’octroi.

Crédit immobilier : il est possible d’emprunter avec des revenus plus faibles

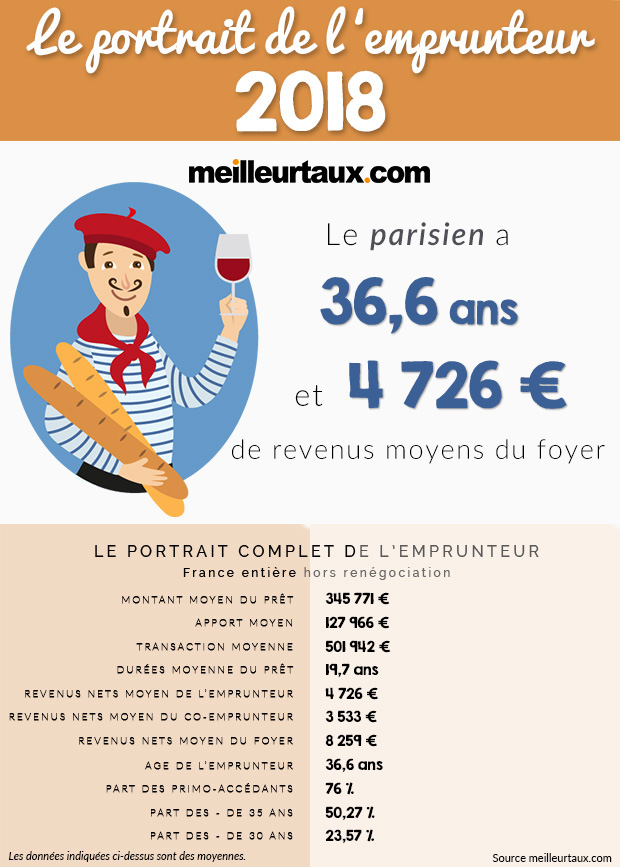

Bonne nouvelle, les revenus moyens des emprunteurs immobiliers ont nettement baissé en 2018. Ainsi, d’après le courtier Meilleurtaux.com, ils s'établissent à 4 376 € nets par foyer, contre 5 134 € en 2017 et près de 5 500 € en 2016. « C'est la première fois depuis 5 ans que les revenus moyens de l'emprunteur type sont aussi largement en baisse et sous la barre très nette des 5 000 €. » précise Maël Bernier, directrice de la communication du courtier. « Cela démontre que les politiques bancaires se sont assouplies ces dernières années. Grâce à cet assouplissement des conditions d’octroi et à la baisse des taux, il est aujourd’hui tout à fait possible d’obtenir un emprunt immobilier sans pour autant être « aisé ». Néanmoins, malgré ces bonnes nouvelles, on peut constater que l'écart continue à se creuser entre Paris et le reste de la France. Les emprunteurs parisiens affichent un revenu net moyen par foyer de 8 259 € (en hausse par rapport à 2017) quand toutes les autres métropoles se trouvent dans une fourchette comprise entre 4 700 € (Montpellier) et 5 800 € (Lyon).

Les emprunteurs ont un apport moyen de 18 500 €. © MeilleurTaux.com

Les emprunteurs immobiliers rajeunissent : ils ont 36 ans en moyenne

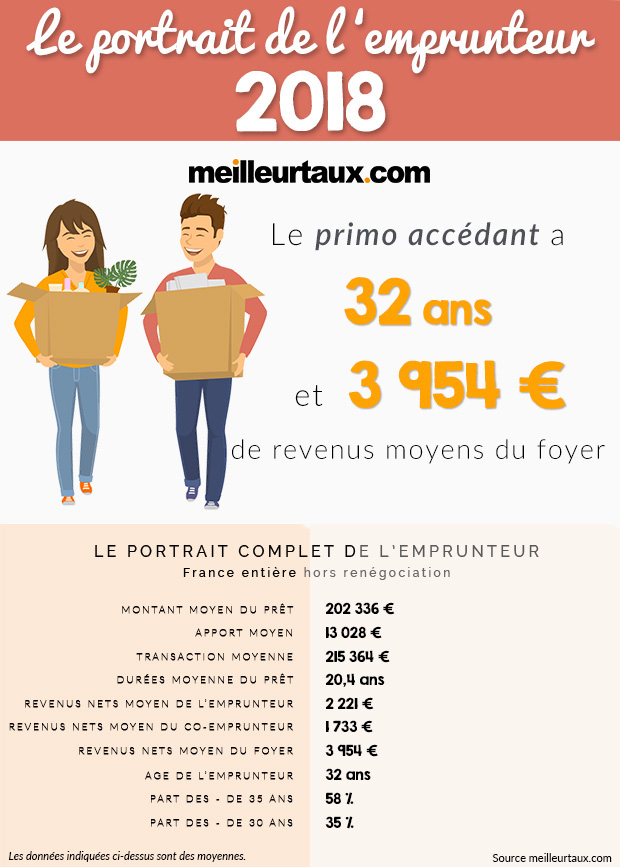

L'emprunteur rajeunit de 9 mois pour passer à 36 ans en moyenne, contre 37 ans en 2016 et 36,9 ans en 2017. Cependant, les parts des emprunteurs de moins de 35 ans sont relativement stables et représentent 43 % des emprunteurs. Les moins de 30 ans représentent 23 % et la moyenne d’âge de l’emprunteur varie fortement d’une ville à l’autre. Ainsi, c’est à Lille que l’âge moyen de l'emprunteur est le plus faible (33 ans et 9 mois) tandis que c’est à Nice qu’il est le plus élevé (38 ans et 3 mois). Ce rajeunissement des emprunteurs entraîne une baisse de l’apport moyen. En effet, si l'apport des emprunteurs est en légère hausse par rapport à 2017 (18 028 €), il reste toutefois nettement plus faible qu'en 2014, 2015, où il atteignait respectivement 70 000 et 55 000 €. De son côté, l'emprunteur primo-accédant est âgé en moyenne de 32 ans (- 1 an par rapport à 2017 et - 2 ans par rapport à 2016). Plus de la moitié des primo-accédants ont moins de 35 ans et parmi eux, 35 % ont moins de 30 ans. Ils empruntent en moyenne sur 20,4 ans (durée identique à 2017) et leur apport est légèrement inférieur à l'emprunteur moyen toutes catégories confondues.

Les primo-accédants ont en moyenne 32 ans. © MeilleurTaux.com

Les Français empruntent sur 20 ans en moyenne

Pour la première année depuis 3 ans, le montant de l'emprunt moyen se stabilise. Après avoir bondi de 37 000 € entre 2015 et 2017, il reste à quelques euros près à 216 000 €. Pour rappel, cet emprunt (sur la durée phare de 20 ans) correspond à un emprunteur ou un couple d'emprunteurs affichant des revenus nets mensuels de 3 000 €. D’autre part, la durée moyenne du prêt s'allonge très légèrement en 2018, passant de 19 ans et demi en 2017 à 20 ans en 2018. Face à la hausse des prix, nous constatons une hausse du montant moyen de la transaction qui s'est élevée en 2018 à 235 000 €, contre 230 000 € en 2017 et 220 000 € en 2016. Une hausse néanmoins plus modérée qu'en 2017 et qui traduit le ralentissement observé en 2018 de la hausse des prix. Les disparités régionales sont très marquées : les transactions moyennes varient quasiment du simple au double entre Montpellier, Lille, Rennes, Strasbourg et Paris. Les premières sont autour de 250 000 €, contre plus de 500 000 € à Paris. Après Paris, ce sont Lyon et Bordeaux qui ont des transactions moyennes de respectivement 360 000 € et 328 000 €.

Les emprunteurs parisiens ont des revenus nets sensiblement supérieurs à la moyenne nationale. © MeilleurTaux.com

À retenir :

En octobre 2024, le taux moyen des crédits était de 3,46 % : 3,41 % pour les logements neufs et 3,49 % pour les logements anciens.

Pouvez-vous nous préciser pourquoi ? (facultatif)