Depuis quelques années, une nouvelle activité se développe en France : le crowdfunding immobilier, qui permet à chacun de participer au financement de projets immobiliers. De quoi s’agit-il ?

Le crowdfunding immobilier, c’est quoi ?

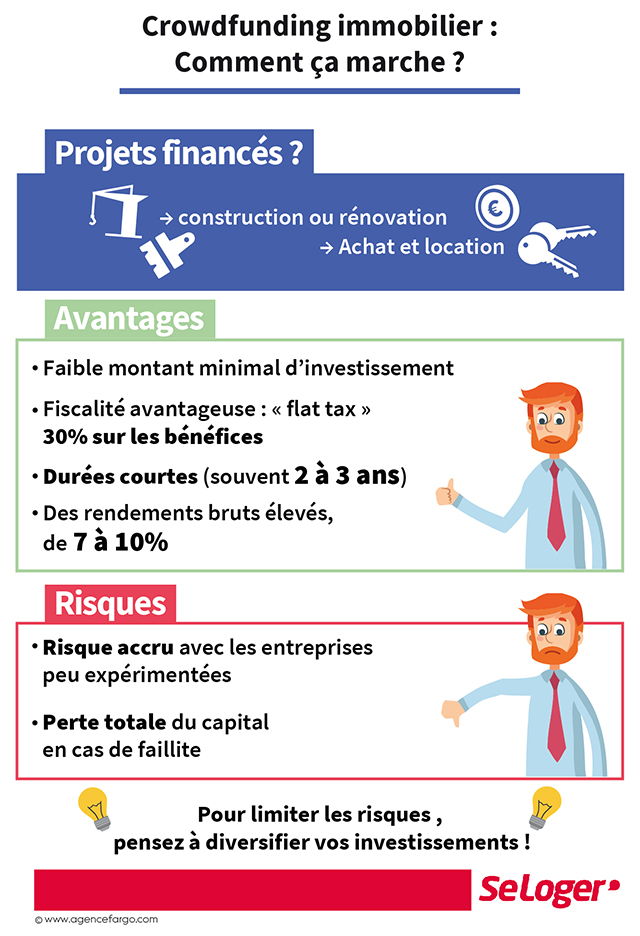

Le crowdfunding immobilier est un type de financement participatif. Le principe est simple : des particuliers peuvent, à travers une plate-forme de prêt, financer des projets portés par des entreprises non cotées en Bourse, en l’échange d’un retour sur investissement relativement attrayant. De cette manière, les particuliers endossent en quelque sorte le rôle de banquier vis-à-vis d’entreprises à la recherche de financements. Dans le domaine de l’immobilier, deux types de projets peuvent être proposés par les plates-formes de crowdfunding : le financement de projets de construction et de rénovation (les particuliers financent ici des entreprises de promotion immobilière et le rendement provient de la plus-value de l’opération) ou des projets d’achat et de location (les particuliers financent ici une entreprise détentrice d’un bien et le rendement est constitué des loyers touchés).

En quoi est-ce intéressant le financement participatif ?

Si le crowdfunding immobilier connaît un succès croissant, c’est en grande partie pour le niveau élevé des rendements qu’il propose, généralement compris entre 7 et 10 % par an. Attention : les rendements proposés sont bruts et ne tiennent donc pas compte de la fiscalité sur les plus-values. Leur taux ne peut donc pas directement être comparé aux rendements d’un livret A ou d’un PEL par exemple. Par ailleurs, le financement participatif présente l’avantage d’être souvent associé à une durée d’engagement courte : les projets de financement sont généralement prévus pour une durée de 2 à 3 ans, permettant aux investisseurs de récupérer leur mise sans avoir à attendre au moins 5 ou 8 ans comme cela est souvent le cas pour bénéficier d’un placement réellement avantageux dans l’immobilier.

Quel montant minimum pour un investissement ?

La somme minimale à investir reste par ailleurs modeste et varie selon les plates-formes, allant de 100 à 5 000 €. Le financement participatif pourrait connaître un second souffle à partir de cette année avec l’introduction du prélèvement forfaitaire unique (« flat tax »). Les particuliers étant désormais taxés au maximum à 30 % sur leurs plus-values, contre plus de 50 % auparavant pour les ménages aux revenus élevés, l’engouement pour ce type de placement pourrait rapidement s’accroître.

Quels sont les risques du crowdfunding ?

Les rendements élevés sont généralement associés à des risques élevés, et le crowdfunding immobilier ne déroge pas à cette règle. Comme pour tout projet de financement participatif, le principal risque du crowdfunding immobilier est l’éventuel abandon du projet en cas de faillite de l’entreprise porteuse du projet. Les participants peuvent alors perdre la totalité du capital qu’ils ont investi. Ces problèmes restent rares (un seul cas de ce type a été signalé en 2017), mais ne doivent pas être négligés. Il est donc recommandé de bien se renseigner sur les projets proposés sur les plates-formes de crowdfunding avant d’y participer. Les plates-formes sélectionnent elles-mêmes en amont les projets qui leur paraissent viables, mais les investisseurs doivent rester vigilants, en étant notamment attentifs à l’historique des entreprises porteuses de projets. Les entreprises ayant déjà réussi plusieurs opérations sont à privilégier face aux nouveaux acteurs moins expérimentés.

Bon à savoir

Pour limiter les risques du crowdfunding, il est généralement conseillé de participer à plusieurs projets pour des sommes modestes plutôt qu’à un seul projet pour une somme élevée, de manière à bénéficier d’une meilleure diversification.

Pouvez-vous nous préciser pourquoi ? (facultatif)