Avec des taux de crédit immobilier historiquement bas, les banques ont reçu un nombre conséquent de demandes de rachat de crédits. Cela a engendré une saturation de leurs services.

Un allongement des délais de traitement des dossiers

A la suite de la baisse historique des taux de crédits de ces derniers mois, les banques ont dû faire face à une vague record de demandes de rachat de crédits. Ces dernières rallongent le délai de traitement des dossiers et les retards s’accumulent. Certaines banques ont donc choisi de profiter de la remontée des OAT (Obligation assimilable du Trésor) pour rehausser légèrement leurs taux ce mois-ci, de 0,20 % à 0,30 %.

Cette hausse des taux permettra d’éviter la création d’une nouvelle vague de demandes de rachat de crédits ou de renégociations et donc d’accélérer le traitement des demandes. En revanche, d’autres groupes bancaires ont fait le choix de ne pas modifier leurs taux et se maintiennent toujours à un niveau historiquement bas. D’autre part, le marché de l’achat immobilier reste aujourd'hui particulièrement dynamique.

Les banques n’encouragent plus au rachat de crédit et remontent légèrement leurs taux ».

Joël Boumendil, fondateur et PDG du groupe ACE Crédit et Frank Levy, Directeur général du groupe.

Hausse des demandes de rachat de crédits

En juin, les taux d’emprunt sur 20 ans sont compris entre 1,90 % et 2,40 %, avec un taux moyen de 2,15 %. (source : ACE Crédit). Ainsi, les Français désirent profiter de ces taux d'intérêt encore très attractifs pour acheter un bien immobilier. Mais les demandes sont aussi nombreuses pour les rachats de crédits : l'objectif est alors de réaliser des économies sur un crédit en cours.

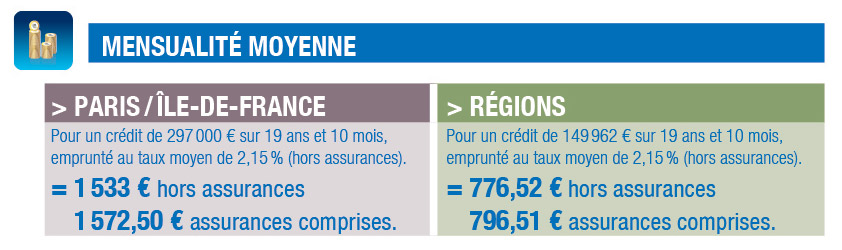

Enfin, le montant moyen emprunté par les ménages est en hausse de près de 1 %. En 1 mois, il est passé de 294 000 € à 297 000 € en Ile-de-France et de 148 544 € à 149 962 € en province. Concernant la durée moyenne d'emprunt, elle reste équivalente à celle constatée en mai 2015, à 238 mois, soit 19 ans et 10 mois.

La mensualité moyenne en Ile-de-France est 2 fois plus élevée qu'en province. © ACE Crédit

La mensualité moyenne en Ile-de-France est 2 fois plus élevée qu'en province. © ACE Crédit

La rédaction vous conseille :

Pouvez-vous nous préciser pourquoi ? (facultatif)