Lorsqu’un parent décède, ses enfants reçoivent son patrimoine immobilier et financier en héritage et doivent régler les droits de succession. Pour assurer une meilleure transmission de leurs biens, les parents peuvent avoir recours à une donation préalable.

Frais de succession pour un bien immobilier : comment ça marche ?

En France, les règles de succession s’appliquent automatiquement en faveur des enfants de la personne décédée (ou d’autres membres de la famille si la personne n’a pas d’enfant). Si cette personne était mariée ou pacsée, la succession tient également compte du conjoint survivant. Les héritiers doivent régler les « droits de succession », qui correspondent à une taxation du patrimoine de la personne décédée. Le barème des droits de succession est progressif, varie en fonction du lien de parenté entre la personne décédée et ses héritiers, et bénéficie d’un seuil d’abattement en-dessous duquel les héritiers ne paient pas de droits de succession. Dans le cas le plus classique, correspondant à une succession en faveur des enfants de la personne décédée, chaque enfant bénéficie d’un abattement fiscal de 100 000 € sur la valeur de l’héritage qui lui revient. Le barème prévoit ensuite différents seuils d’imposition allant de 5 % à 45 %.

Les frais de succession entre parents et enfants

| TRANCHES (APRES ABATTEMENT) | TAUX |

|---|---|

| - de 8 072 € | 5 % |

| de 8 073 à 12 109 € | 10 % |

| de 12 110 à 15 932 € | 15 % |

| de 15 933 à 552 324 € | 20 % |

| de 552 325 à 902 838 € | 30 % |

| de 902 839 à 1 805 677 € | 40 % |

| supérieure à 1 805 677 € | 45 % |

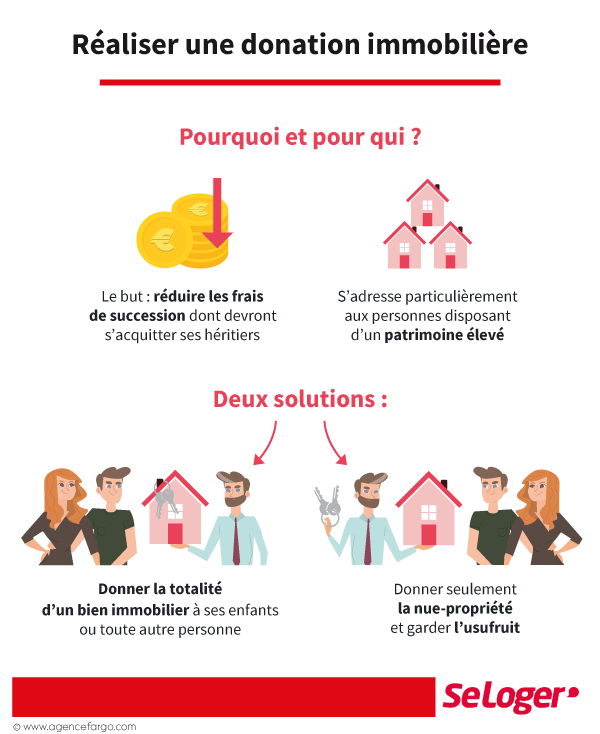

Pourquoi et comment réaliser une donation pour un logement ?

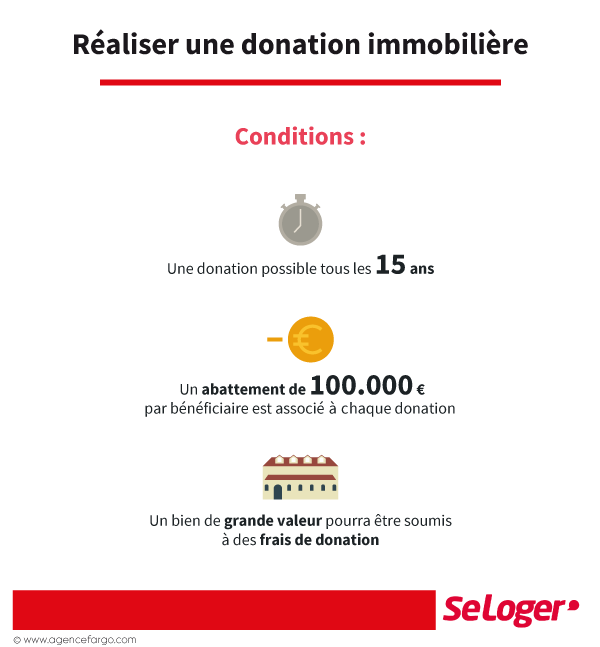

Pour les particuliers disposant d’un solide patrimoine, il peut être intéressant d’optimiser sa succession pour éviter à ses enfants d’être redevables de frais de succession élevés. Plusieurs solutions peuvent être envisagées, l’une d’elles étant la donation d’un bien immobilier. Tous les 15 ans, les parents peuvent faire une donation à leurs enfants : chaque donation est associée à un abattement de 100 000 € par enfant. Il est ainsi possible de léguer un bien immobilier d’une valeur de 180 000 € à ses deux enfants sans payer de frais de donation ni de succession, chaque enfant bénéficiant d’une donation d’une valeur de 90 000 €, inférieure au seuil de l’abattement. Une autre solution peut être de ne donner à ses enfants que la nue-propriété de sa résidence principale, tout en conservant l’usufruit (le droit d’habiter le bien). La valeur de la donation est alors fortement réduite et les enfants ne paieront pas de frais de succession lorsqu’ils récupéreront l’usufruit du bien au moment de la transmission du patrimoine de leurs parents.

Un exemple pour mieux comprendre la donation immobilière

Un couple marié sous le régime de la communauté universelle a deux enfants. Le couple dispose d’une résidence principale de 210 000 €, d’un second appartement de 180 000 €et d’un patrimoine financier de 150 000 € (patrimoine total : 540 000 €). Au décès de l’un des conjoints, la totalité de l’héritage revient au second conjoint, sans frais de succession (absence de frais de succession entre conjoints). Leurs enfants ne touchent alors aucun héritage. Au décès du second conjoint, les enfants reçoivent chacun en héritage un patrimoine de 270 000 € (540 000 divisé par 2). Après abattement, la valeur de l’héritage imposable pour chacun d’eux est de 170 000 €. Chaque enfant doit alors s’acquitter de frais de succession de plus de 30 000 € correspondant au barème qui s’applique à eux. Si les parents avaient effectué une donation préalable de leur appartement à leurs enfants, ils auraient optimisé la transmission de leur patrimoine : la valeur de l’héritage taxable par enfant aurait été réduite à 80 000 €, correspondant à des frais de succession d’environ 15 000 € pour chacun d’eux.

Bon à savoir

La donation d’un bien immobilier entraîne un changement légal de propriétaire : cette opération doit être enregistrée auprès d’un notaire.

Pouvez-vous nous préciser pourquoi ? (facultatif)