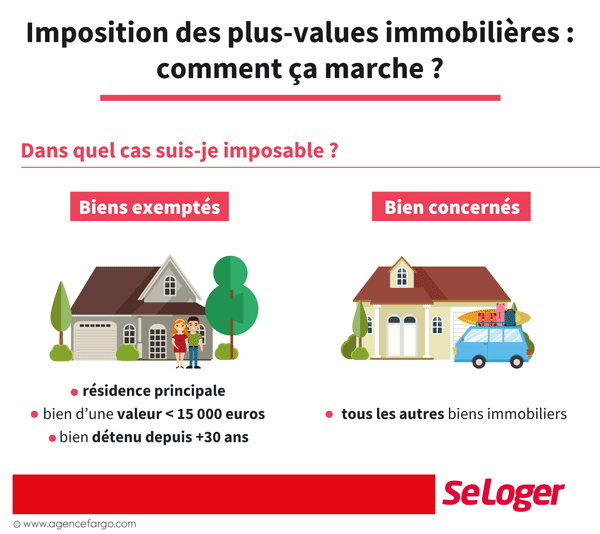

Il n’est pas rare de revendre un logement plus cher que ce qu’il a coûté au moment de l'achat. Cette différence entre le prix d’achat et le prix de revente est la plus-value et elle peut faire l’objet soit d’une exonération, soit d’un abattement, soit d’une taxation.

Si vous vendez votre résidence principale, vous êtes exonéré de taxes

Si vous revendez un logement qui constitue votre résidence principale et que vous réalisez une plus-value à la revente, cette plus-value sera exonérée de taxes. Pour que le logement soit considéré comme votre résidence principale, il doit constituer votre lieu d’habitation habituel et effectif la majeure partie de l’année, il doit donc s’agir du lieu où se situe le centre de vos intérêts familiaux et professionnels. Cela signifie que vous n’êtes pas soumis à une durée d’habitation légale, mais que vous devez prouver que le logement constitue bien votre résidence principale. Sachez que les dépendances immédiates et nécessaires de votre résidence principale et qui sont vendues en même temps font également l’objet d’une exonération de la taxe sur la plus-value : il s’agit de la cave, de la place de parking, de la chambre de service, du jardin privatif, de la cour et du terrain qui entoure la maison. En revanche, cette exonération ne s’applique pas si la distance qui sépare la dépendance du logement est trop importante.

Imposition des plus-values immobilières. © SeLoger

Imposition des plus-values immobilières. © SeLoger

Pour la vente de terrains constructibles vous bénéficiez d'un abattement

Depuis le 1er janvier 2018, la vente des terrains constructibles fait l’objet d’une exonération sur la plus-value, afin de libérer du foncier et de permettre la construction de nouveaux logements. Les abattements sur la plus-value des terrains constructibles sont soumis à des conditions :

- Le terrain vendu doit se situer dans une zone très tendue, à savoir les zones A et A bis, c’est-à-dire dans l’agglomération parisienne, sur la Côte d’Azur, la partie française de l’agglomération genevoise et certaines agglomérations et communes dans lesquelles les loyers et les prix des logements sont élevés.

- L’acquéreur doit s’engager par une mention dans l’acte authentique de vente à construire des logements sur le terrain vendu, dans un délai de 4 ans. Ainsi, il bénéficie d’un abattement de 70 % qui peut s’élever à 85 % si la moitié des logements construits sont des logements sociaux. Il est donc avantageux de vendre son terrain à un bailleur social pour réduire le montant de la plus-value.

Pour une vente d’une résidence secondaire, comptez une taxe de 36,2 %

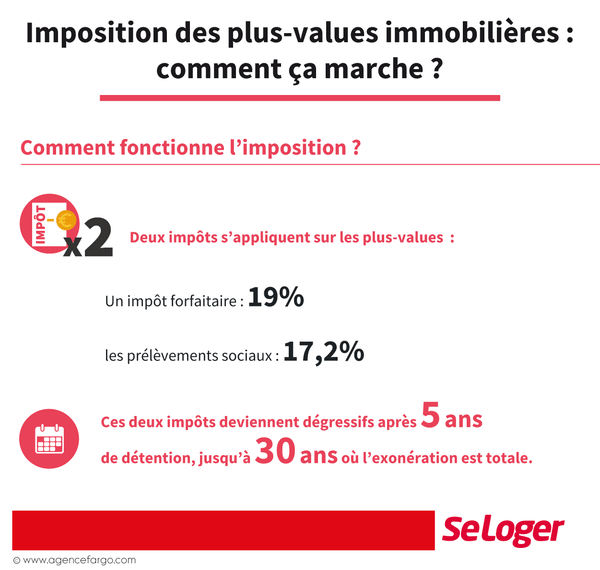

Depuis le 1er janvier 2018, une autre nouveauté a été mise en place dans le domaine des plus-values immobilières, puisque le montant de la taxe est passé de 34,5 % à 36,2 %. Cet écart de 1,7 % s’explique par la hausse de la CSG. Ainsi, si vous vendez votre résidence secondaire plus cher que vous ne l’avez achetée, vous réaliserez donc une plus-value qui sera taxée à hauteur de 36,2 %. Sachez que contrairement aux autres revenus, la plus-value immobilière est taxée l’année de sa réalisation.

Bon à savoir

Si vous avez déménagé avant d’avoir vendu votre logement et qu’un certain temps s’écoule avant la vente, l’administration fiscale vous autorise à bénéficier de l’exonération si vous vendez dans un délai d’un an après votre départ.

Quels sont les autres cas d’exonération de la taxe sur la plus-value immobilière ?

Outre la revente d’une résidence principale, on relève d’autres cas de figure qui permettent de bénéficier d’une exonération de taxe sur la plus-value immobilière :

- La revente d’une ancienne résidence pour une personne retraitée ou handicapée, lorsque la revente intervient dans les 2 mois suivant leur départ du logement. Le revenu fiscal de référence du vendeur ne doit pas excéder 26 907 € pour la première part du quotient familial majorée de 6 097 € pour la première demi-part et de 4 800 € pour chaque demi-part supplémentaire et il ne doit pas être soumis à l’ISF.

- La revente d’une résidence secondaire pour la première fois peut donner lieu à une exonération de la taxe sur la plus-value, si le vendeur n’a pas été propriétaire de sa résidence principale depuis 4 ans et qu’il s’engage à réutiliser la plus-value pour acquérir une résidence principale dans les 2 ans qui suivent la vente.

- Les retraités et détenteurs de la carte d’invalidité sont exonérés à condition que le revenu fiscal de référence n’excède pas 11 098 € pour la première demi-part du quotient familial majoré de 2 963 € pour chaque demi-part supplémentaire et qu’ils ne soient pas soumis à l’IFI.

- Les plus-values inférieures à 15 000 € ne sont pas soumises à l’imposition.

- La vente, qui fait suite à une expropriation, est exonérée si la plus-value est utilisée pour acquérir ou faire construire un bien.

L’exonération pour détention progressive : comment ça se passe ?

A partir du moment où la plus-value est soumise à l’imposition à la suite de la vente du bien, l’administration fiscale applique un abattement qui est calculé selon la durée de détention du bien avant la revente :

- Si le bien a été détenu moins de 6 ans, le fisc n’applique aucun abattement sur l’assiette pour l’impôt sur le revenu et sur l’assiette pour les prélèvements sociaux.

- Si le bien a été détenu entre 6 et 21 ans, le taux d’abattement de l’assiette pour l’IR est de 6 % et l’abattement de l’assiette pour les prélèvements sociaux est de 1,65 %.

- La 22ème année révolue de détention donne lieu à un abattement de l’assiette pour l’IR de 4 % et un abattement de l’assiette pour les prélèvements sociaux de 1,60 %.

- Si le bien a été détenu plus de 22 ans, le vendeur est exonéré d’imposition de l’assiette pour l’IR et bénéficie d’un abattement de l’assiette pour les prélèvements sociaux de 9 %.

- Au-delà de 30 ans de détention, le vendeur est totalement exonéré d’impôt sur la plus-value immobilière.

2 impôts s'appliquent sur les plus-values immobilières. © SeLoger

2 impôts s'appliquent sur les plus-values immobilières. © SeLoger

Pouvez-vous nous préciser pourquoi ? (facultatif)