En revendant un bien immobilier plus cher qu'on ne l'a acheté, on réalise une plus-value. Cette plus-value peut être taxée selon les cas, mais d’autres cas vous permettent d’être exonéré(e) ou de bénéficier d’un abattement.

Les points clés de la plus-value sur un bien immobilier

Lors de la revente d’un bien immobilier, il est utile de savoir si ce dernier va être soumis à l’impôt sur la plus-value. En effet, si certains biens sont exonérés de cette taxe, d'autres y sont soumis :

- La plus-value immobilière correspond à la différence entre le prix de vente et le prix d’achat.

- Si vous vendez votre résidence principale ou un bien dont la valeur est inférieure à 15 000 € ou un bien détenu depuis plus de 30 ans, vous êtes exonéré(e) de taxe sur la plus-value.

- La plus-value réalisée pour une résidence secondaire est taxées à hauteur de 36,2 %.

- La vente d’un terrain constructible permet d'obtenir un abattement de 70 à 100 %.

Bon à savoir

Si vous ne connaissez pas le montant exact des frais de notaire, vous pouvez les estimer à 7,5 % en moyenne du prix d’achat hors taxes.

Quels sont les biens soumis à la taxe sur la plus-value ?

Tous les biens qui n’entrent pas dans la catégorie des logements exonérés ou pouvant bénéficier d’un abattement, sont soumis à la taxe sur la plus-value. C’est notamment le cas des résidences secondaires, qui sont désormais soumises à une taxe de 36,2 %. Dans ce cas, la plus-value immobilière est prélevée l’année de sa réalisation, contrairement aux autres revenus.

Comment calculer la plus-value d’un bien immobilier ?

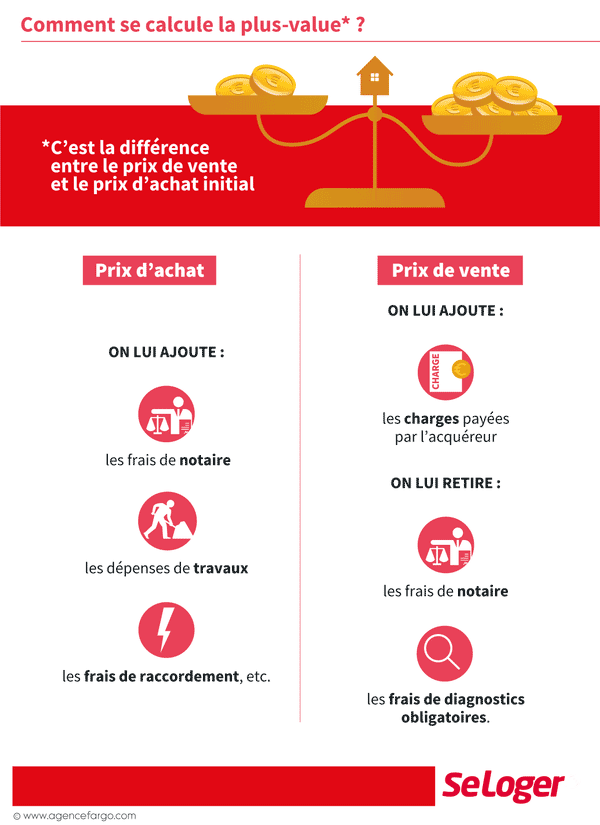

La plus-value correspond à la différence entre le prix de vente et le prix auquel vous avez acheté votre bien immobilier. Mais ce calcul doit tenir compte de certains paramètres :

- Lors de votre calcul, vous devez ajouter au prix d’achat, le montant correspondant aux frais de notaire, les dépenses que vous avez effectuées pour d’éventuels travaux de rénovation, les frais de raccordement, etc.

- Dans votre calcul du prix de vente, vous devez ajouter à ce montant les charges payées par l’acquéreur, et vous retirez le montant correspondant aux frais de notaire, les frais de diagnostics obligatoires, etc.

Les cas d’exonération de la taxe sur la plus-value

Certains cas vous permettent de bénéficier d’une exonération totale de taxe sur la plus-value. C’est notamment le cas de la vente d’un bien dont la valeur est inférieure à 15 000 € ou encore des biens détenus depuis plus de 30 ans. Mais le cas d’exonération le plus courant reste la revente d’une résidence principale, quelle que soit la durée de détention, et quel que soit le montant de la vente et de la plus-value réalisée. En revanche, la définition de la résidence principale répond à des critères stricts si vous souhaitez bénéficier de cette exonération :

- Votre résidence principale définit votre lieu d’habitation habituel et effectif la plus grande partie de l’année. C’est donc le lieu où se situe le centre de vos intérêts familiaux et professionnels.

- Vous n’êtes pas soumis à une durée d’habitation légale, mais vous devez pouvoir prouver que le logement constitue votre résidence principale.

Notez que l’exonération de la taxe sur la plus-value concerne également les dépendances immédiates et nécessaires de votre habitation, et qui sont vendues en même temps que le logement. Il s’agit par exemple d’une cave, d’une place de parking, d’une chambre de service, d’un jardin privatif, d’une cour et du terrain qui entoure l’habitation.

Découvrez notre simulateur de calcul plus value immobilière.

Bon à savoir

Si la distance qui sépare votre habitation de la dépendance est trop importante (supérieure à 1 km), l’exonération sur la plus-value ne s’applique pas.

Comment calculer le montant de l’imposition sur la plus-value ?

Lorsque l’on parle d’impôt sur la plus-value, il s’agit en réalité de distinguer deux types d’impôts qui s’appliquent et qui sont calculés indépendamment l’un de l’autre.

1. Un impôt forfaitaire au titre de l’impôt sur le revenu, à un taux fixe de 19 %

Il s’applique à la totalité de la plus-value pour les biens détenus moins de 5 ans. Un abattement progressif est appliqué sur les plus-values des biens détenus entre 5 et 23 ans, de la façon suivante :

- Un abattement de 6 % par an entre 6 et 21 ans de détention.

- Un abattement de 4 % pour la 22e année de détention révolue, pour atteindre un abattement de 100 %.

2. Les prélèvements sociaux au taux fixe de 17,2 %

Les prélèvements sociaux s’appliquent à la totalité de la plus-value pour les bien détenus moins de 5 ans. Par la suite, un abattement progressif est appliqué pour les biens détenus entre 5 et 30 ans, de la façon suivante :

- 1,65 % par an entre 6 et 21 ans de détention.

- 1,60 % pour la 22e année de détention.

- 9 % par an entre 23 et 30 ans de détention, pour atteindre un abattement de 100 %.

Bon à savoir

Ces deux impôts sont dégressifs en fonction du nombre d’années de détention du bien. Au bout de 30 ans de détention, le bien est totalement exonéré d’impôt sur la plus-value.

Les abattements qui s’appliquent à la taxe sur la plus-value

| Durée de détention | Abattement de l'impôt sur le revenu | Abattement des prélèvements sociaux |

|---|---|---|

| Jusqu'à 5 ans de détention | 0 % | 0 % |

| 6e année | 6 % | 1,65 % |

| 7e année | 12 % | 3,3 % |

| 8e année | 18 % | 4,95 % |

| 9e année | 24 % | 6,6 % |

| 10e année | 30 % | 8,25 % |

| 11e année | 36 % | 9,9 % |

| 12e année | 42 % | 11,55 % |

| 13e année | 48 % | 13,2 % |

| 14e année | 54 % | 14,85 % |

| 15e année | 60 % | 16,5 % |

| 16e année | 66 % | 18,15 % |

| 17e année | 72 % | 19,8 % |

| 18e année | 78 % | 21,45 % |

| 19e année | 84 % | 23,1 % |

| 20e année | 90 % | 24,75 % |

| 21e année | 96 % | 26,4 % |

| 22e année | 100 % | 28 % |

| 23e année | 100 % | 37 % |

| 24e année | 100 % | 46 % |

| 25e année | 100 % | 55 % |

| 26e année | 100 % | 64 % |

| 27e année | 100 % | 73 % |

| 28e année | 100 % | 82 % |

| 29e année | 100 % | 91 % |

| 30e année | 100 % | 100 % |

Vous vendez un terrain : de 70 à 100 % d’abattement sur la plus-value

Si vous vendez un terrain constructible, sachez que depuis le 1er janvier 2018, vous bénéficiez d’un abattement de la taxe sur la plus-value. Cette mesure a été prise afin de faciliter la libération du foncier et de booster la construction de nouveaux logements. Cependant, cette exonération n’est accordée que sous certaines conditions : le terrain que vous vendez doit se situer dans une zone très tendue. Les zones tendues sont les zones A et A bis, elles se situent dans l’agglomération parisienne, sur la Côte d’Azur, la partie française de l’agglomération genevoise ainsi que certaines agglomérations et communes dans lesquelles les loyers et les prix des logements sont élevés. L’acquéreur de votre bien doit s’engager par une mention dans l’acte authentique de vente, à construire des logements sur le terrain vendu, dans un délai de 4 ans. Il bénéficie alors d’un abattement de 70 %, qui peut grimper à 85 % s’il fait construire des logements sociaux, et même à 100 % si le terrain est en zone très tendue, et qu’il prévoit de faire construire des logements sociaux.

Comment réaliser une plus-value à la revente ?

Plusieurs leviers peuvent être actionnés pour réaliser une plus-value immobilière lors de la vente de votre logement. Les voici :

- Effectuer des améliorations et des rénovations dans votre logement permet d'en augmenter la valeur à la revente. Identifiez les domaines qui pourraient l'objet de travaux, même menus, tels que la cuisine, la salle de bains, les revêtements de sol ou encore les finitions intérieures.

- Un entretien régulier de votre logement est essentiel pour maintenir sa valeur et éviter les problèmes potentiels. Assurez-vous que tous les équipements fonctionnent correctement, que les réparations nécessaires sont effectuées et que l'aspect général de votre propriété est soigné. Un logement bien entretenu sera plus attractif auprès des acheteurs et aura davantage de valeur.

- Montrer votre logement sous son meilleur jour attirera les acheteurs. Dépersonnalisez les espaces en enlevant les objets personnels, dégagez les pièces de l'encombrement, et mettez en valeur les points forts de votre maison ou de votre appartement, tels que la luminosité, l'espace ou les caractéristiques uniques. Un logement bien présenté a plus de chances de susciter l'intérêt des acheteurs et de se vendre à un meilleur prix.

- Il est important d'obtenir une évaluation professionnelle pour déterminer la valeur de votre logement sur le marché. Faites appel à un agent immobilier et adossez-vous à sa connaissance approfondie du marché local. Fixez un prix de vente réaliste et compétitif en tenant compte des prix des biens comparables qui se sont récemment vendus dans la région.

- Le timing de la vente peut impacter votre capacité à réaliser une plus-value. Tenez compte des tendances du marché immobilier local et des cycles saisonniers. Sur certains marchés, vendre pendant les périodes de forte demande permet d'augmenter vos chances de vendre à un prix plus élevé.

Pouvez-vous nous préciser pourquoi ? (facultatif)